撰文 : 王晓峰 | 编辑 : 徐鸿鹄 | 校版 : 胡静文

做为德国权威的汽车产业咨询策略分析公司之一,Berylls Strategy Advisors的年度保留项目就是根据上一年度汽车行业配套市场业务中的营业收入(官方发布的全年销售额),对全球汽配供应商进行”座次”排名。

2019年6月初,这家总部位于德国慕尼黑的咨询公司再次如期发布了最新一期的

全球汽车零部件系统供应商发展调研 「白皮书」

以及我们最为关注的

„Global Top Automotive Suppliers 2018“ 百强榜

如果你也是「汽车人」大军中的一员,抑或是即将踏入这片江湖的小白,相信这份“白皮书”里所汇集的大量产业信息及其大数据分析都会让你受益匪浅!它为你提供了第一手的全球汽配行业名单资料及其发展概况,让你对世界汽配行业的实力分布有一个更加直观的认识。

废话不多说,下面就让我们来一同回顾一下,看看2018年的全球汽配行业里都发生了哪些不一样的「江湖故事」。

核 心 内 容 摘 要

1. 风起云涌的2018年 — 英国脱欧,激进的美国贸易政策以及中国经济增长放缓。可尽管如此,全球最大的100家汽配供应商们仍然实现了同比7.6%的销售增长!

2. 未来行业内对新四化技术(Connectivity 智能网联, autonomous Driving 自动驾驶, shared Services 共享出行, E-Mobility 电力驱动)的高额研发投入将会继续摊薄各企业的营业收入/息税前利润(据分析上榜企业的平均利润将下降1%到达了7.7%)。

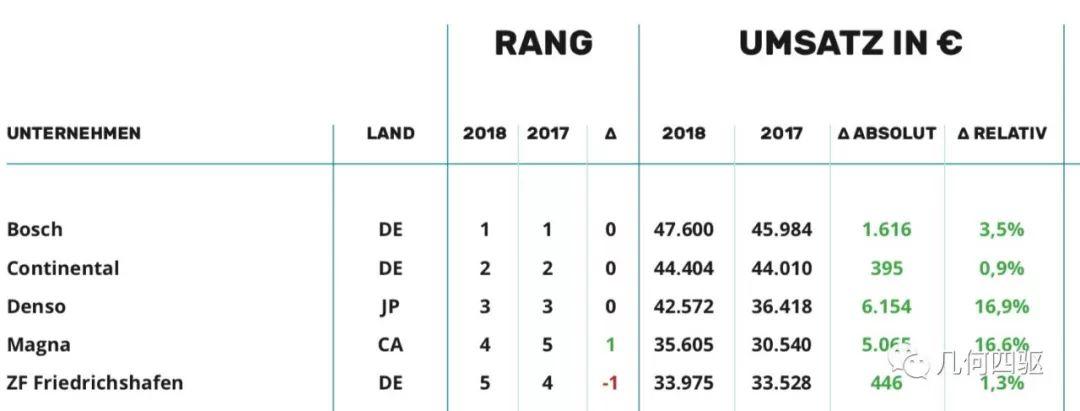

3. 德国的供应商巨头们继续捍卫了自己的“江湖地位”:德国博世(Bosch)排名第一,德国大陆集团(Continental)位居第二,德国采埃孚(ZF)排名第五,这继续突显了德国供应商在未来技术方面的研发实力。

4. 来自中国本土的汽配供应商正在奋起直追:宁德时代(CATL)首次入榜,它的飞速发展受益于目前电动汽车市场渗透率的持续提升。如此一来,世界汽配行业百强榜中的中国企业数量以达到六家。

5. 国际间企业并购(M&A)以发展上升到一个全新的“维度”:涉及“旧”汽车技术(„old automotive“) 领域的部门被逐步拆分,涵盖“新”汽车技术领域(„new automotive“) 的部门正在被并购整合,甚至越来越多处于竞争状态的对手都准备“化干戈为玉帛” — 2018年世界范围内的企业并购已然达到一个全新的高度,这一进程将进一步推动汽车产业链的发展和整合!

发展调研白皮书 第一章

「销量上升, 利润下降」

虽然2018年的产业链销售业绩与年初的各方预测大相径庭(创纪录的行业销售额及其高增长率),但是自2018年底,行业内也以表现出强烈的增长放缓迹象,大批企业同时面临着销量上升而利润下降的窘境。

2018年,全球经济增长所展现出的种种疲软迹象,大家早已有目共睹。美国以关税为筹码要挟世界贸易,中国经济持续放缓GDP增速创28年新低,英国脱欧谈判持续上演一拖再拖,全球统一的新车油耗测试规程(WLTP)在欧洲被强制实施,让欧车企面临更加严格的排放标准审核…

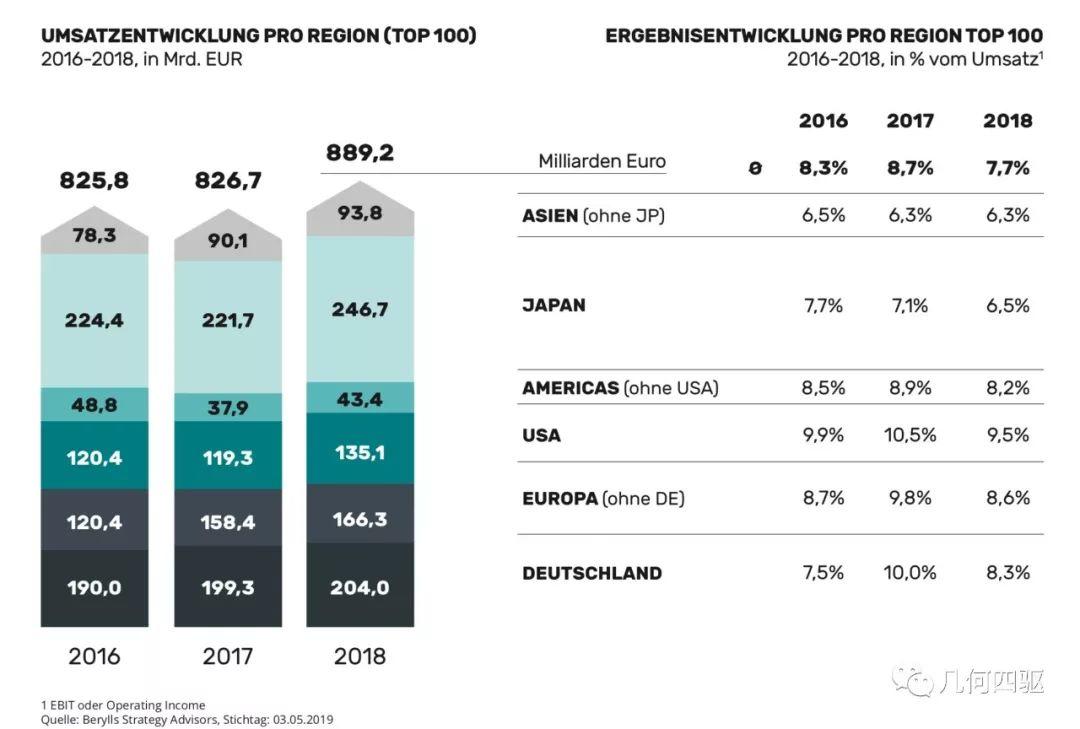

即便如此,全球最大的100家汽车零配件供应商依然顶住压力交上了一份个人惊讶的成绩单:其中85家企业的销售额与2017年同期相比都有所增加,平均总销售额增长达7.6%,达到8890亿欧元,增长幅度甚至超越了历史最高水平(2017年的增长率仅为1.1% )。

你如否好奇,一家企业的销售额在2018年需要达到何种高度才能成为全球汽配行业百强俱乐部的一员?答案是29亿欧元(约为230亿人民币)! 而在2017年,你只需要26亿欧元就可以入围!

当然,全球经济增长的下行趋势对汽配行业的冲击也是不容忽视的,最直观的影响便是大量汽配企业和整车生产商盈利率的普遍下降。究其原因,企业对未来行业内新四化技术(Connectivity 智能网联, autonomous Driving 自动驾驶, shared Services 共享出行, E-Mobility 电力驱动)的高额研发投入以及中国市场持续性的销售疲软是主要问题所在。

在百强榜内公布盈利率的汽配供应商中,有71家企业下调了自己的盈利目标,它们的平均利润下降幅度到达1%。 与去年同期相比,仅仅只有22家公司能够继续维持盈利增长。

▼ 2017-2018年全球百强汽配供应商盈利率Top 5以及增长率横向对比

发展调研白皮书 第二章

「中国企业,异军突起」

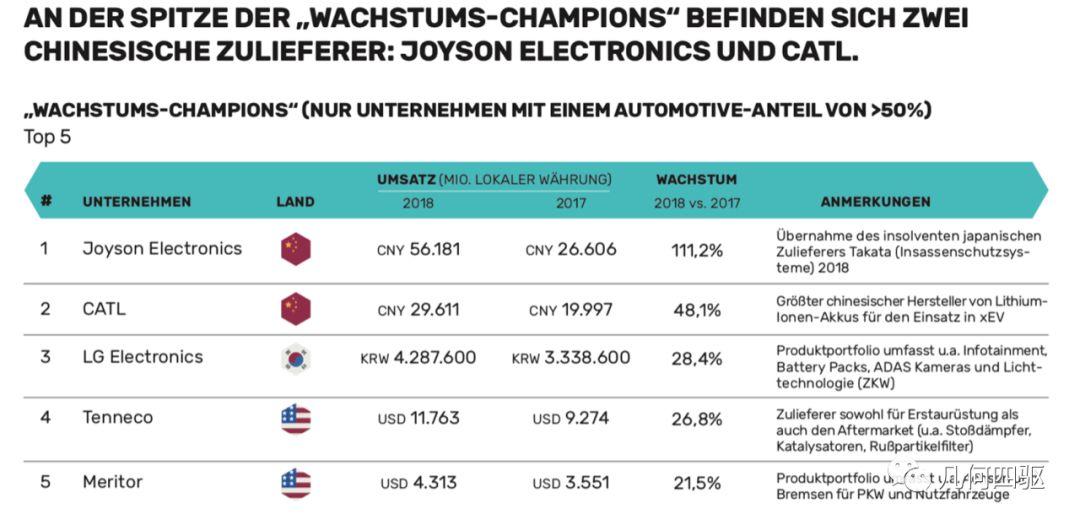

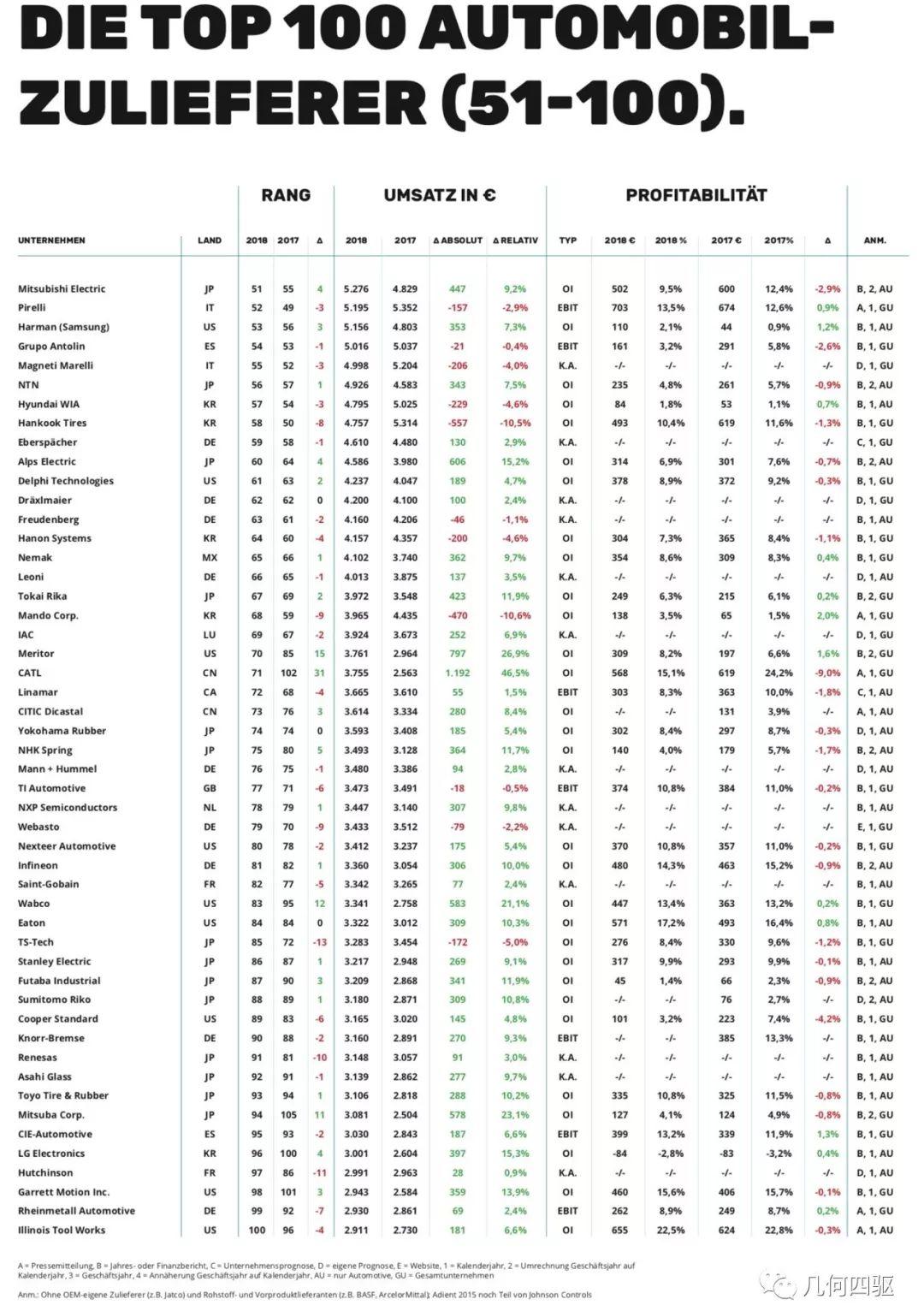

2018年,越来越多的中国供应商开始在世界范围内展露头脚 — 世界汽配行业百强榜中的中国企业数量以达到六家(2017年只有4家中国企业上榜)。

值得一提的是,中国企业总体销售额的平均增长率为31.5%,远远高于其他竞争对手,它们的平均排名也由此飙升了了近12位。同样值得一提的是,销售额的高增长也同时为中国企业带来的巨大的盈利增长,平均幅度达到8.7%,远远高于百强榜中其他企业盈利率的总体平均水平。

其中,中国汽配行业的领军企业非潍柴集团莫属(Weichai Power – 2018百强榜第20位),这家中国本土销售额最高的汽配供应商的排行虽然在2018年下降了三位,但是它的销售额增幅和盈利能力依然处于积极向上的良好状态。除此之外,这家中国汽配龙头企业在2018年斥资12亿港元入股了加拿大燃料电池供应商巴拉德电力公司(Ballard Power Systems),两间公司以成立合资企业的方式共同拓展中国市场,此次合作被誉为是燃料电池技术复兴的重要一步。

还有一家异军突起的中国企业我们不能不提 — 宁德时代(CALT),这家专门生产用于电动汽车和储能系统的锂离子电池以及电池管理系统的中国电池制造商在2018年的发展势头可以用不可阻挡来形容,凭借着电动化汽车的快速发展趋势,宁德时代首次一举登上了2018年全球汽配行业百强榜,位列第71位!除去电池原材料方面的投资外,宁德时代还于2017年收购了芬兰汽车供应商Valmet Automotive 22%的股份,以促进双方在电动汽车研发方面的紧密合作。与此同时,该中国企业在2018年与德国图林根州政府签署了一项价值2.4亿欧元的投资协议,宁德时代将在图林根州的Erfurt市投资建设欧洲最大的电动汽车电池工厂,此举也大大提高了中国本土企业品牌在国外投资的影响力。值得一提的是,虽然该企业的市场表现良好,销售额增长也达到了创纪录的46.5%,但是由于大量的投资支出摊薄了盈利能力,宁德时代的在2018年的营业利润率相比去年同期降低了9%,几乎处于百强榜的底部。

同中国供应商齐头并进的势头相比,韩国企业的增长势头则明显不及预期:韩国队今年纷纷进入降级组,整体排名平均下降了三位。除了上述已经提到的不确定因素之外,汇率效应更使得韩国汽配企业的销售额大打折扣 — 与之去年同期相比甚至下降了4.2%。而在整体盈利率方面,韩国企业的息税前平均利润为4.3%。

那日本汽配企业的近况又如何呢?据分析显示,2018年百强榜中,日本企业占据了28个席位,得利于汇率效应(欧元)的影响,日本企业的销售额平均增长率达到了10%,但是它们的平均盈利率也仅为6.5%。得益于销售额的高增长率,大多数的日本企业仍得以在2018年继续捍卫自己在百强榜中的“江湖名声”。

做为工匠品质的代言人,德国企业在世界汽配行业中一直扮演者着非常重要的角色 — 来自德国的汽配巨头博世公司(Bosch)和大陆集团(Continental)依然傲视群雄,再次蝉联百强榜的前两位。然而,并不是所有的德国企业都可以在激烈的竞争环境中继续保存优势,榜单中的17家德国企业在2018年的排行平均下降了两位,而知名德国汽车纺织品和座套供应商AUNDE更是直接跌出了top 100的争夺(2017年排名第98位)。鉴于2018年疲软的市场环境,德国供应商依然能够取得3.3%的平均销售增长以及8.3%的盈利率(与2017年同期相比降低了1.7%),也以实属难能可贵了!

▼ 2017-2018年全球百强汽配供应商销售额增长Top 5,中国两家企业名列前茅!

发展调研白皮书 第三章

「美国企业,吸金无数」

大洋彼岸的美国企业正在摩拳擦掌。

美国总统提出的“美国第一政策”正在为缺乏生机的美国汽配企业带来具有推动性的影响 — 本次上榜的19家美国企业在贸易和并购重组中取得了13.1%的平均业绩增长,另人印象深刻!

然而,繁华的背后,衰败亦不可避免。

美国知名汽配供应商伟世通(Visteon),在2017年的百强榜中排名第81位,而在2018年却直接跌出百强。另一家老牌美企江森自控(Johnson Controls)在2018年榜单中排名第38位。可就在前不久,江森自控正式剥离了旗下的能源动力全球业务(Power Solutions),将其打包出售给了博枫商业合伙公司(Brookfield Business Partners),并正式更名为Clarios!

基于有利的国际汇率影响,美国企业的平均利润率高达到9.5%,这亦再次凸显了美国汽配行业的活力!

▼ 2016-2018年全球百强汽配供应商销售额 & 盈利率横纵向对比!

⚠️ Milliarden Euro = 十亿欧元

发展调研白皮书 第四章

「德国博世 独孤求败」

相信大家看见标题时就已经猜到了本章的主角 — 全球汽配行业巨头“德国星际战舰”博世集团(Bosch)!

2018年,博世集团打包将其全球启动器和传统电机业务出售给中国郑州煤矿机械集团股份有限公司的事件,就曾经引起了业内不小的轰动。

然而,尽管有关“柴油危机”的讨论从未停止,尽管顶着压力打包出售了个别业务部门,博世集团依然能够在2018年的汽配行业激励竞争中再创新高,再次登顶百强榜首位,销售额比排在第二位的德国大陆集团高出近32亿欧元。

一直以来作为传统燃油研发项目的霸主,博世集团也开始积极响应行业发展趋势,逐步在自主驾驶领域积累超过1000多项专利,并且在未来新四化技术(Connectivity 智能网联, autonomous Driving 自动驾驶, shared Services 共享出行, E-Mobility 电力驱动)的研发方面以处于领先地位!

在未来的十年里,人工智能技术将会逐步渗入到所有的博世产品中。在电动汽车领域,博世集团的布局比任何竞争对手都更加广泛 — 它们研发的电驱组合甚至可以覆盖从自行车到重型卡车的一系列产品。

发展调研白皮书 第五章

「天下大势 转型之路」

百强榜前三强 — 德国博世(Bosch),德国大陆(Continental)和日本电装(Denso),这三家企业的营业额在疲软的2018年依然表现强劲,且优势明显以至于它们的排名座次在未来几年很难想象会被撼动!

然而,汽车行业的发展日新月异,节奏越来越快,竞争越来激烈。越来越多的企业开始通过采取大型并购交易或者出售部分业务资产来寻求转型之路。

2018年,德国大陆集团执行董事会决定启动公司历史上最大规模的一次组织变革,旗下业务将会整合成为三大强有力的业务领域:大陆动力总成事业部将独立为具有新名称(Vitesco Technologies)和新管理层的独立法人实体;当前的底盘与安全事业部和车身电子事业部将于2020年初之前完成重组,整合成两个全新的业务领域,新名称分别为”自动驾驶技术(Autonomous Driving Technologies)”和“车辆网联技术(Vehicle Networking Technologies)”,这两个领域都由新成立的中央汽车研发部门提供支持。

这意味着,从2019年下半年开始,日本电装(Denso)或将在总体销售额上超越德国大陆(Continental),成为全球第二大供应商。

同时,这家日本零部件巨头企业也没有停止其转型重组的步伐。2018年底,日本电装(Denso)斥资数千万欧元收购了德国芯片制造商英飞凌科技(Infineon Technologies – 百强榜第81位)的大量股份。两家企业将致力于利用英飞凌的智能传感器,微控制器和功率半导体加速新兴汽车技术的发展 ,在自动驾驶,车辆电气化和电动汽车等领域展开合作。借助于和日本电装(Denso)的紧密合作,这家德国DAX企业将有机会进一步在日本本土市场开展业务,而在此之前,外国企业在日本本土市场的日子可以用举步维艰来形容!

加拿大汽配龙头企业麦格纳(Magna)在2018年进行的两次商业收购也微弱地提升它在江湖里的“座次”。2018年第三季度,麦格纳以近2.3亿欧元收购了意大利OLSA S.p.A.公司,进一步扩大其汽车照明业务,使其能够在全球关键地区设计并生产车辆前照灯、尾灯以及其它照明产品。除此之外,为了进一步投资先进运动控制软件,并巩固在机电一体化产品方面的领导地位,麦格纳还同时收购了一家总部位于德国德累斯顿的软件技术公司Haptronik。强劲的增长和并购势头让麦格纳(Magna)在2018年以微弱的优势超过了另一家德国“老牌劲旅”采埃孚(ZF Friedrichshafen),排在百强榜第四位!

虽然采埃孚(ZF Friedrichshafen)在2018年的排行有所下降,但是这家全球领先的技术集团及乘用车、商用车和工业技术移动系统供应商在今年三月份70亿美元高调并购了美国企业威伯科(Wabco – 2018年百强榜第83位)。此后,采埃孚与威伯科将联手成为一家领先的全球性商用车技术集成系统供应商,两家公司合并后的销售总额将达约400亿欧元。

而在此之前的2015年,此项收购案曾被采埃孚监事会否决。当时的采埃孚监事会并不希望遵循当时CEO Stefan Sommer的激进扩张战略。因为就在同年,采埃孚(ZF Friedrichshafen)刚刚同美国天合汽车控股(TRW Automotive Holdings)达成并购交易,并斥资135亿美元现金完购了天合的全部股权,这在当时如同一颗深水炸弹瞬间引爆了整个汽配行业!

发展调研白皮书 第六章

「企业并购 如火如荼」

2018年世界范围内的企业并购(M&A)已然达到一个全新的维度,涉及“旧”汽车技术(„old automotive“) 领域的部门被逐步拆分,涵盖“新”汽车技术领域(„new automotive“) 的部门正在被并购整合,这一进程正在进一步推动汽车产业链的快速转型!

各大汽车供应链企业正在逐步加大对未来新四化技术(C.A.S.E)的研发支出,即便对研发CASE技术的持续投入将会在很大程度上摊薄企业的营业利润。

大型企业尚且可以在转型期内依靠其雄厚的资源和财力度过难关,但是很多中小型企业的发展将会因此而变得举步维艰。同时,越来越多的整车厂开始要求其供应商一同参与其全球化战略布局,共同在国外的生产基地投资建厂, 这进一步加剧了中小型供应商的生存压力,寻求”靠山”,整合资源便似乎成了它们在未来突出重围的必要条件。

美国减震器和排气系统供应商天纳克(Tenneco – 百强榜第24位)在2018年以54亿美元全资收购了另一家老牌美国汽车零部件供应商辉门公司(Federal-Mogul),与其他国际市场兼并重组不同的是,天纳克收购辉门的最终目的是实现双方的再拆分,建立两家独立的上市公司。

日本汽车零部件商康奈可(Calsonic Kansei – 百强榜第30位)也在2018年同菲亚特克莱斯勒汽车公司达成最终协议,全资收购了其汽车零部件企业玛涅蒂马瑞利(Magneti Marelli- 百强榜第55位),以增加其在汽车领域的投资组合。

同时,中国知名零部件供应商均胜电子(Joyson)在完成收购日本破产汽配企业高田(Takata)后,也将借此成为全球汽车安全领域的巨头,在2018年全球汽车零部件百强榜上,均胜电子狂升35位,目前位列第38位!

英国老牌汽车和军备行业零部件供应商吉凯恩(GKN)被英国投资公司Melrose收购。

为继续扩展在汽车行业的影响力,将汽车照明业务作为汽车零部件业务增长引擎的韩国企业LG电子斥资11亿欧元收购了奥地利汽车大灯生产商ZKW,通过此次收购,LG电子在百强榜中攀升了4个名次!

瑞典汽车安全系统供应商奥托立夫(Autoliv – 百强榜第32位)在2018年也完成了电子业务的拆分,主动安全业务被剥离为一家新的公司Veoneer,其电子业务包括雷达、视觉系统及驾驶辅助软件。

美国企业霍尼韦尔(Honeywell)正式剥离其涡轮增压业务,并以品牌名Garrett命名,如同江森自控一样旨在完全脱离汽车业务。

巨头都在纷纷对业务进行分拆剥离,因为他们确信, 不再保持庞然的体量,会从投资者和消费者那里获得更多,既赋予旧业务充分的灵活性和独立性,又深度聚焦,在未来电气化、智能化和自动驾驶的浪潮中不至沉下去。

在“新四化”的潮流之下,汽车零部件巨头都在纷纷对其新老业务进行并购和重组,因为他们确信, 优化后的体量,将会获得更多的机会,这既可以赋予旧业务以充分的灵活性和独立性,又可以深度聚焦未来汽车产业的共享化,电气化、网联化和自动驾驶的发展趋势。

„Global Top Automotive Suppliers 2018“

全球汽配行业2018百强榜

参考文献:

1) DIE WELTWEIT 100 GRÖSSTEN AUTOMOBILZULIEFERER IM JAHR 2018.

https://www.berylls.com/wp-content/uploads/2019/06/20190613_Studie_Top_100_2019.pdf

2) The Future of the Automotive Value Chain – Supplier industry outlook 2025

https://www2.deloitte.com/content/dam/Deloitte/us/Documents/consumer-business/us-cb-future-of-the-automotive-supplier-industry-outlook.pdf

一辆功能完善的汽车大约包含一万(电动车)到三万(内燃车)个核心零部件。建立一套完整成熟的采购流程,培养一个健康,成熟,互信互利的供应链系统,完成从无到有的系统建立,早以成为整车厂在日趋严峻的市场环境竞争中迅速调整产品结构的必要条件。

而做为汽车工业的核心组成部分,全球的汽配供应链产业早以由汽车工业发展初期的整车厂附属“代工厂”慢慢发展为掌握国际化采购关系,拥有自主核心技术以及系统研发和精益生产能力的独立个体。

如何提高供应链的稳定性和良性竞争环境,进一步提高企业间的合作沟通效率,深层次发掘和整合企业间各自的资源优势,早以成为整车厂和供应商企业所需要共同面对的挑战。

在目前整车产业链“新四化”发展趋势的推动下,整车厂势必会在最大程度上加速调整其产品的研发和生产结构,重新优化其原有的全球供应链配套体系,进而也会继续加速地域性供应商企业间的国际化进程以及兼并重组!

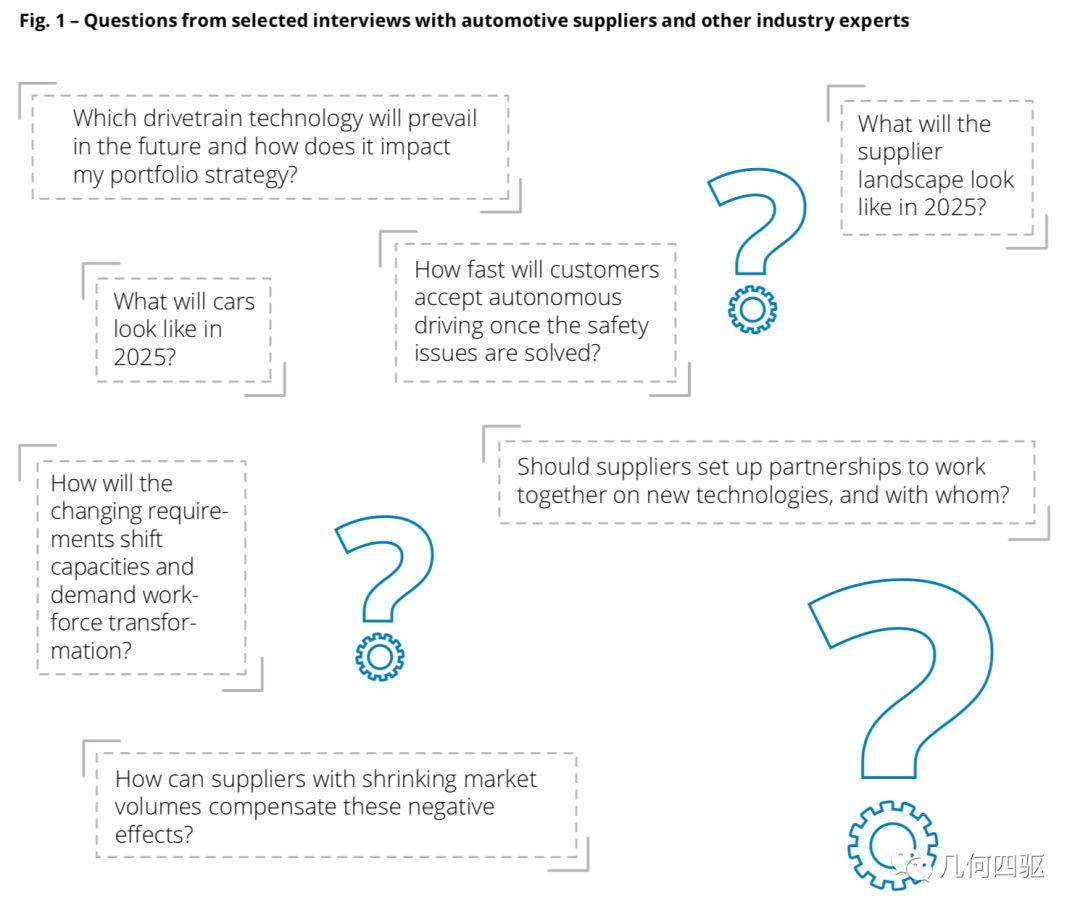

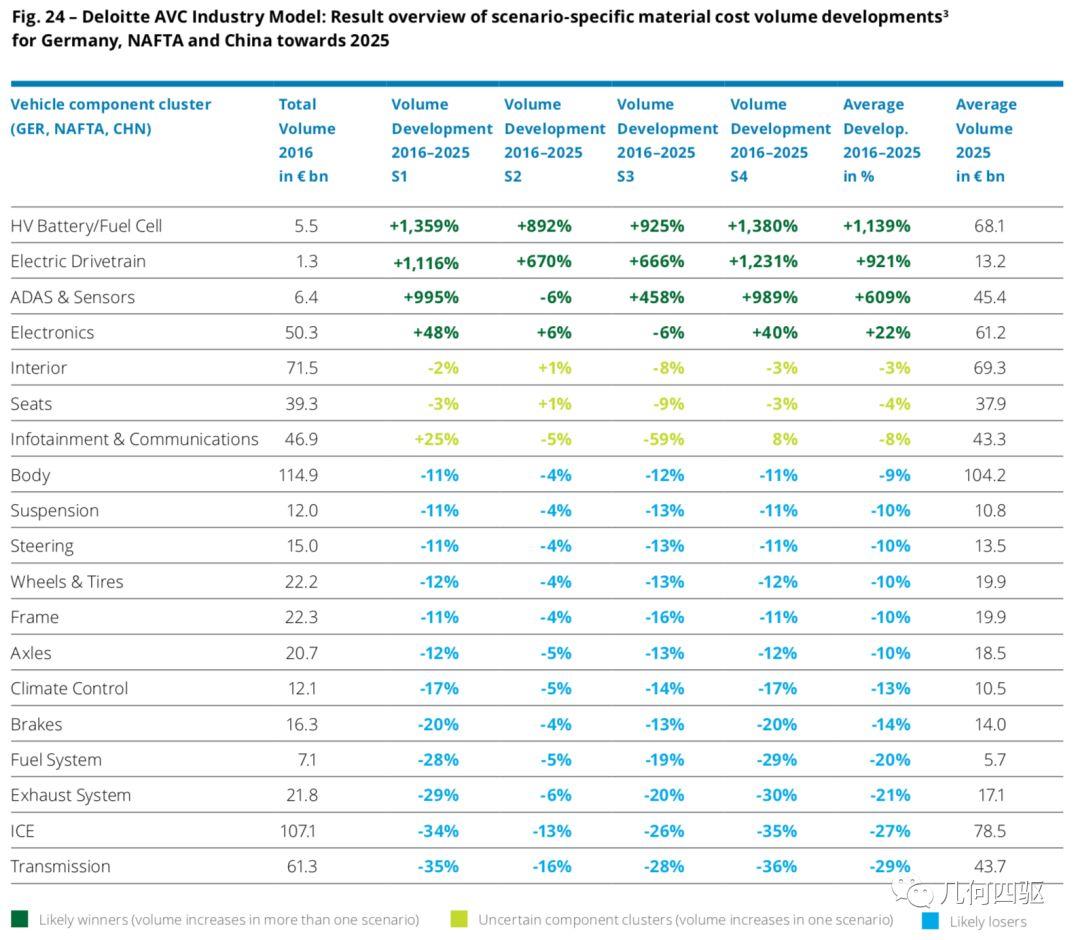

美国著名的咨询分析机构Deloitte曾经做过一份针对未来汽车行业价值链和供应链现状的趋势调查,它们从对汽配供应商和相关工业企业所做的采访和调查中,筛选出七个典型性问题:

-

哪种动力传动技术将会在未来占据主导地位,它将会如何影响企业的投资组合策略?

-

未来的汽车(2025年)将会以何种形态出现在?

-

产品需求的转变将会如何对企业的生产能力和劳动力类型带来冲击?

-

市场份额下降的供应链企业该如何完成“自我救赎”?

-

一旦技术安全问题被解决,潜在客户是否会快速接受自动驾驶?

-

未来(2025年)全球汽车供应链的生存空降又将如何?

-

对于新技术的研发,供应链企业是否应该强强联合,合作共赢?它们又将如何挑选合作伙伴?

同时,他们也针对德国,北美自由贸易区以及中国汽车行业对未来新技术新材料的个体研发支出做出了自己的判断和预测:

毋庸置疑,全球汽配供应链行业正在经历一场重大的变革,传统的供应商企业或将在不远的未来,面临着由传统的硬件生产转型为功能服务输出的挑战!

正所谓,优胜略汰,适者生存,或快或慢,无一幸免。

在变革即将来临时,

如果你尚未做好充分的准备去拥抱它,

必将会被风驰电掣的浪潮吞噬。

未来,带着惊恐与不安,“我”跌跌撞撞奔向“你”!

结局,终将是一荣俱荣,一损俱损,

这一切,都像极了爱情!

撰稿作者:王晓峰 作者微信:xiaofengwang8848 德国经济工程工学硕士。十一年德国汽车行业质量管理经验,拥有VDA 6.1/6.3/6.5以及IATF 16949 二级审核员认证资质。曾先后服务于多家世界前十的汽配集团,负责过质量体系的开发和改进,以及供应商全球化体系的质量管理与审核。 现任职于某德国顶级汽车供应商ADAS商业单元,任职质量经理,负责多款主流车载传感器的项目对接,质量控制计划制定,产品工艺品控以及生产流程审核!

更多相关文章推荐

-

Part 3 | 无人车安全之战 — AI觉醒的前夜,人类还在沉睡?

关注「几何四驱」

各种高能文章,随后速速就来

本篇文章来源于微信公众号:几何四驱